「エムテーケー債権管理回収」から突然の電話や手紙が届き、不安や困惑を感じている方も多いのではないでしょうか。請求された金額が大きく、支払うのが難しい、または身に覚えのない債務に悩んでいる方にとって、適切な対応を知ることは非常に重要です。実は、こうした状況には「時効援用」や「債務整理」といった法的な手段を利用して解決する方法があります。これらを正しく理解し、適切に対応することで、不要な支払いを回避したり、生活の再建を目指すことが可能です。

この記事では、「エムテーケー債権管理回収」からの請求に対する具体的な対応策や、法律に基づく手続きについてわかりやすく解説します。まずは、あなたの状況に応じた適切な対応方法を一緒に見つけていきましょう。

無料相談する

\ 時効援用のプロが解決 /

エムテーケー債権管理回収とは

エムテーケー債権管理回収(MTK債権管理回収株式会社)は、債権回収業務を専門とする会社です。主に、貸金業者や金融機関、公共料金の未払い債権を回収する役割を担っています。このような業務を行うため、法務省の許可を受けた「債権回収会社(サービサー)」として活動しています。

しかし、請求に関する詳細が不明だったり、身に覚えのない債務に対して請求を受けている場合には、冷静に対応することが求められます。

エムテーケー債権管理回収の会社概要

以下に、エムテーケー債権管理回収の基本的な会社情報をまとめました。

| 会社名 | エム・テー・ケー債権管理回収株式会社 |

| 設立 | 2001(平成13)年4月17日 |

| 営業許可 | 2001(平成13)年10月31日 |

| 許可番号 | 法務大臣第59号 |

| 主な業務内容 | 特定金銭債権の買取業務 特定金銭債権の調査・管理・回収業務 |

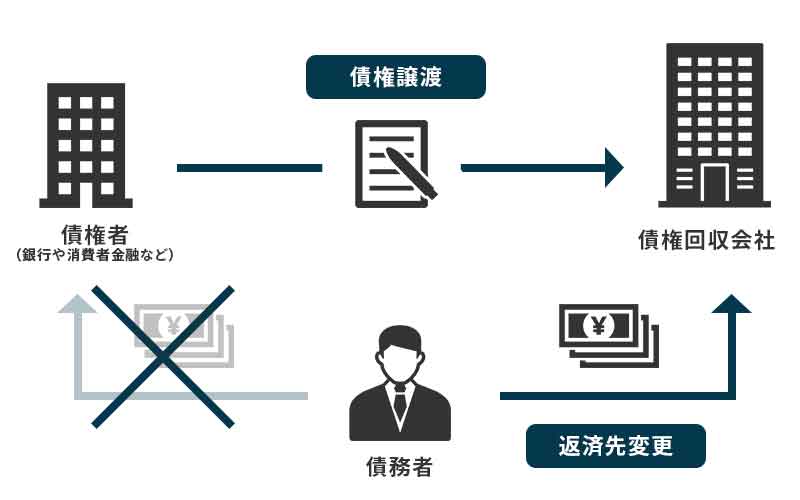

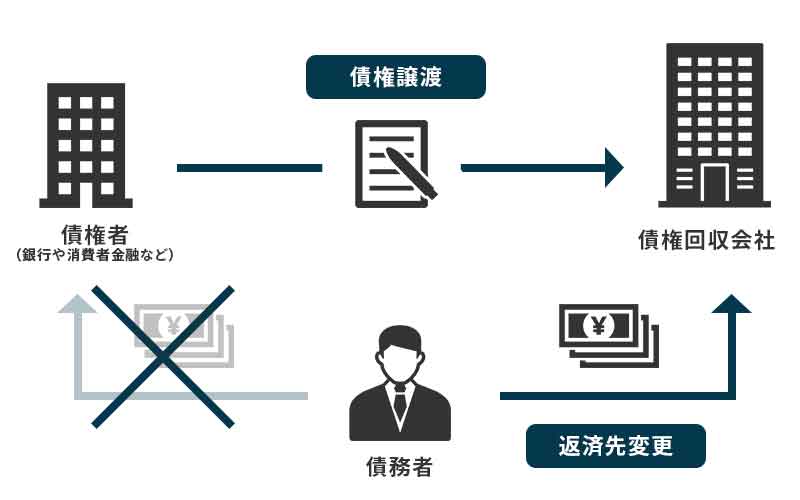

債権譲渡とは

「債権譲渡」とは、ある人(債権者)が保有する債権を、他の人(第三者)に譲り渡すことを指します。

譲渡された債権は、以後、新たな債権者であるサービサーによって回収されます。

債権譲渡が行われると、元の債権者から通知が送られる場合が多く、債務者には新しい債権者(エムテーケー債権管理回収)からの請求や連絡が行われます。ただし、債権譲渡後も、債務者が持つ権利(支払いの確認や異議申し立てをする権利など)は守られています。

エムテーケー債権管理回収の主な債権者

エムテーケー債権管理回収が請求を代行する債権者には、以下のような企業や機関が含まれています。

- SFコーポレーション(三和ファイナンス)

- CFJ合同会社

- 合同会社バント

- ジュピター合同会社

- セプト合同会社

- 合同会社エムシースリー

- 合同会社エムシーフォー

- ファミマクレジット

- ポケットカード

エムテーケー債権管理回収に身に覚えがなくても、元の債権者から借り入れがある場合は、エムテーケー債権管理回収が債権回収を行っている可能性があるので、しっかり請求内容を確認しましょう。

011-252-4010、03-6260-8680はエムテーケー債権管理回収からの督促電話

これらの番号は、同社が債務者に連絡を取る際に使用するものとして知られています。

督促電話がかかってきた場合、まず冷静に内容を確認し、債務の有無や内容が正しいかを慎重に確認することが重要です。覚えのない請求や疑問がある場合は、無視せずに適切な手続きを取ることをお勧めします。

エムテーケー債権管理回収からの連絡を無視するとどうなる?

エムテーケー債権管理回収からの電話や手紙が届いても、不安や恐怖からつい無視してしまう方も多いかもしれません。しかし、連絡を放置し続けると、事態が悪化する可能性があります。特に、正当な理由での請求であった場合、追加の措置が取られることもあります。

手紙や電話を無視するとどうなる?

エムテーケー債権管理回収からの電話や手紙を無視し続けると、以下のような事態に発展する可能性があります。

- 電話や手紙の頻度が増える

-

初期段階では電話や手紙による催促が主ですが、無視し続けると連絡頻度が増える傾向があります。

- 自宅訪問による催促

-

手紙や電話での連絡に応答がない場合、債権回収会社の担当者が直接自宅を訪問するケースがあります。これにより、家族や近隣住民に状況が知られるリスクもあります。

- 法的措置への移行

-

長期間にわたって連絡を無視した場合、債権者が法的措置(訴訟や差し押さえなど)を検討する可能性があります。

こうした事態を避けるためにも、請求内容に不明点がある場合は早めに確認し、適切な対応を検討することが重要です。

手紙でよくあるタイトル

エムテーケー債権管理回収から送られてくる手紙には、以下のようなタイトルがよく使用されています。

- 「債権回収のご通知」

- 「お支払いのお願い」

- 「最終通知書」

- 「法的措置を検討中」

- 「訪問調査のご案内」

これらのタイトルを見ると不安を感じるかもしれませんが、内容をしっかり確認し、必要であれば専門家に相談することが重要です。

自宅訪問を無視するとどうなる?

エムテーケー債権管理回収は、電話や手紙で連絡がつかない場合、最終手段として債務者の自宅を訪問することがあります。これは、債務者との直接的な接触を試みるための方法です。しかし、自宅訪問を受けても無視し続ける場合、さらなる事態に発展するリスクがあります。

- 法的措置の検討

-

自宅訪問を無視して債権者とまったく連絡が取れない状況が続くと、エムテーケー債権管理回収は債権を回収するための法的措置を検討する可能性があります。この場合、債務者は裁判所から訴訟の通知を受けることになるでしょう。

- 財産の差し押さえ

-

訴訟が進み、裁判所から支払い命令が出された場合、支払いを怠ると銀行口座や給与の差し押さえといった強制執行が行われる可能性があります。

裁判を無視するとどうなる?

エムテーケー債権管理回収が債権を回収するために裁判を起こした場合、裁判所から訴状や呼び出し状が送られてきます。この段階で何も対応せず無視し続けると、事態はさらに深刻化します。

- 欠席裁判で敗訴する可能性

-

裁判に出廷せず、反論もしない場合、裁判所は債権者の主張を全面的に認める「欠席裁判」の判決を下す可能性が高いです。この判決では、債務者が請求された金額を支払う義務を負うことになります。

- 財産の差し押さえが実行される

-

裁判所の判決に基づいて、債権者は強制執行手続き(差し押さえ)を行う権利を得ます。この結果、以下のような財産が差し押さえの対象となることがあります。

- 銀行口座:預金が凍結され、請求額が差し引かれる場合があります。

- 給与:勤務先に通知が届き、一定額が差し押さえられることがあります。

- 動産や不動産:価値のある物品や不動産が差し押さえの対象になることもあります。

裁判を無視すると、法律上の不利益を一方的に被る可能性が非常に高くなります。裁判所からの通知を受け取ったら、まず冷静に対応し、必要に応じて専門家の助けを借りることが解決への第一歩です。

エムテーケー債権管理回収を時効援用で解決する

エムテーケー債権管理回収からの請求に困っている場合、法的手段として「時効援用」が解決策になる可能性があります。時効援用とは、法律で定められた期間が経過した未払いの債務を支払い義務から解放する手続きです。

時効援用とは

日本の法律では、消費者金融やクレジットカードの未払い債務について、5年間請求が行われない場合に時効が成立する可能性があります(例外的に10年の場合もあり)。

ただし、時効援用をするには、手続きを進める必要があります。また、債権者が時効の成立を認めない場合には、裁判で争う可能性もあるため注意が必要です。

時効援用ができる条件

時効援用が可能となるためには、以下の条件を満たしている必要があります。

- 条件①最後の支払いから一定期間が経過している

-

通常、消費者金融やクレジットカードの債務は5年、その他の債務は10年で時効が成立します。

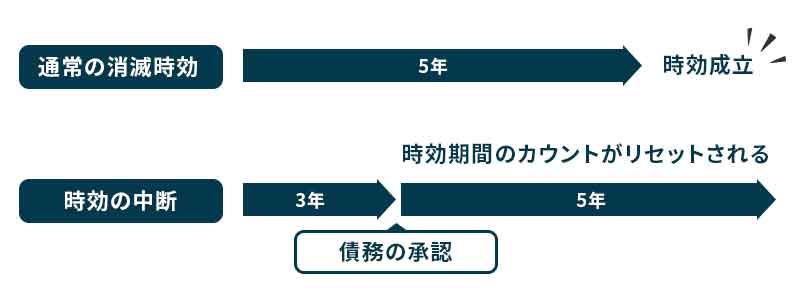

- 条件②時効が中断されていない

-

以下の行為によって時効が中断する場合があります。

- 債務者が支払いを一部でも行った

- 債務を認める行為(口頭での了承や文書での合意)

- 債権者が裁判を起こして勝訴した

- 条件③時効援用を正式に主張している

-

単に放置するだけでは時効は成立しません。時効援用を主張する書面を作成し、債権者に送付する必要があります。

和解提案に回答するリスク

エムテーケー債権管理回収から「一部の支払いで和解しませんか?」という提案を受けることがあります。この提案に応じると、次のようなリスクがあります。

- 時効が中断される

-

和解契約を結ぶことで、時効期間がリセットされ、新たに債務が発生する場合があります。

- 法的な主張が難しくなる

-

和解に同意することで、時効援用の権利を事実上放棄することになります。

和解提案を受けた際は、専門家に相談して慎重に対応することが重要です。

時効援用に失敗する可能性

時効援用が失敗する主な理由には、以下が挙げられます。

- 時効期間がまだ満了していない

- 債務者が過去に債務を認める発言や行動をしていた

- 時効援用の手続きが不備だった(書類の内容や送付方法が適切でない場合)

時効援用をするとブラックリストに情報が載る?

時効援用を行うと、信用情報機関に「事故情報」として登録される可能性があります。この「事故情報」は、一般的にブラックリストと呼ばれるものの一種で、以下のような影響があります。

ブラックリストに載る具体的な影響

- 新規の借り入れが難しくなる

-

ブラックリストに載ると、金融機関からの信用が低下し、新たなクレジットカードの発行やローンの申請が通りにくくなります。

- 既存のカードやローンの利用停止

-

現在使用しているクレジットカードやカードローンが利用停止となる場合があります。カード更新が行われないこともあるため注意が必要です。

登録期間

この期間が過ぎれば、再び信用を回復することが可能です。

リスクとメリットのバランス

ブラックリストに載るデメリットを考えると、時効援用をためらう方もいます。しかし、ブラックリストからの削除は時間の経過で解消できます。一方、時効援用を行うことで債務が完全に消滅し、支払い義務から解放されるメリットは大きいです。

時効援用の手続きは自分でできる?

時効援用の手続きは、自分で行うことも可能ですが、慎重に進める必要があります。

また、債権者が時効援用を拒否して訴訟を起こす可能性もゼロではありません。自分だけで対応するのが難しい場合は、専門家のサポートを受けることが重要です。

専門家に依頼するメリット

- メリット①確実性の向上

-

弁護士や司法書士に依頼することで、時効援用が適切に進められる可能性が高まります。

- メリット②精神的な負担が軽減

-

債権者との直接交渉や書類作成を専門家が代行してくれるため、精神的な負担が軽減されます。

- メリット③費用について

-

専門家に依頼する場合、数万円程度の費用がかかることがありますが、成功報酬型で依頼できる場合もあります。費用対効果を考えたうえで選択すると良いでしょう。

本人が亡くなっている場合はどうする?

相続財産にはプラスの財産(不動産、預貯金など)だけでなく、マイナスの財産(借金など)も含まれます。

相続が発生した場合、相続人は以下の選択肢を取ることが可能です。

- 単純承認

-

プラスの財産もマイナスの財産もすべて相続する方法です。この場合、借金も引き継ぐことになります。

- 限定承認

-

プラスの財産の範囲内でマイナスの財産を相続する方法です。たとえば、財産が100万円で借金が200万円の場合、相続人は100万円までの支払い義務を負います。限定承認は手続きが複雑で、相続人全員の同意が必要です。

- 相続放棄

-

相続を一切放棄することで、プラスの財産もマイナスの財産も相続しない方法です。相続放棄を行うことで、借金の支払い義務を回避できます。

相続放棄の方法と期限

相続放棄を行う場合、以下の手続きを行う必要があります。

- 家庭裁判所に申述書を提出する

-

相続放棄は家庭裁判所で正式に申述する必要があります。

- 期限は3か月以内

-

被相続人(亡くなった本人)の死亡を知った日から3か月以内に手続きを行う必要があります。この期間を過ぎると、自動的に単純承認となり、借金を引き継ぐことになります。

- 費用

-

手続きには数千円の費用がかかる場合があります。また、専門家に依頼すると別途費用が発生します。

連帯保証人になっている場合

連帯保証人は、単なる保証人とは異なり、以下のような責任を負います。

- 主たる債務者と同等の支払い義務

-

主たる債務者(借り入れをした本人)が支払えない場合、債権者は連帯保証人に対して直接請求することができます。主たる債務者が破産した場合でも、この責任は免れません。

- 催告の抗弁権がない

-

通常の保証人は、まず主たる債務者に請求するよう債権者に求める権利がありますが、連帯保証人にはこの権利がありません。債権者は直接、連帯保証人に請求できます。

- 分別の利益がない

-

通常の保証人は、複数の保証人がいる場合、債務を分割して負担する権利がありますが、連帯保証人にはそのような権利はありません。全額を請求される可能性があります。

連帯保証人として請求を受けた場合の対処方法

まず、請求された金額や契約内容を確認しましょう。連帯保証人としての義務が実際に発生しているのか、債務が正当なものかを調査します。

- 契約書や請求書を確認する

- 元の債務者に状況を確認する

- 債務が時効に該当しているか確認する

主たる債務者が支払い能力を回復する可能性がある場合、早急に話し合いを行い、解決策を模索します。

連帯保証人として支払い義務を負っていても、以下のような手段で解決を図ることができます。

- 分割払いの交渉→債権者に対して分割払いを提案し、支払い計画を立てることが可能です。

- 債務整理を検討→連帯保証人が債務整理を行うことで、負担を軽減する手段もあります。任意整理、個人再生、自己破産などの方法が検討できます。

連帯保証人としての請求に対応する際には、弁護士や司法書士に相談することで、法的に適切なアドバイスを受けられます。

時効援用は可能か?

連帯保証人にも時効援用が適用される場合があります。以下の条件を満たしている場合、時効援用を検討できます。

- 主たる債務者が最後に返済した日から5年または10年が経過している

- 債権者が時効を中断する行為をしていない(裁判や通知など)

ただし、時効援用を行う際も、適切な手続きを取る必要があり、専門家のサポートを受けることをお勧めします。

無料相談する

\ 時効援用のプロが解決 /