「アイフル株式会社からの請求に困っている…」そんな悩みを抱える方は少なくありません。長期間の滞納が続いている場合でも、法律上の「時効援用」という手続きによって請求をストップできる可能性があります。借金の支払いが難しい状況に陥った時には、正しい知識と適切な対処法を知ることが大切です。

この記事では、アイフル株式会社からの請求が来た場合の基本的な対処法や、時効援用の手続き方法、そして経済的な困難を乗り越えるためのポイントを詳しく解説します。借金問題を適切に解決するための情報を提供し、一歩前進するお手伝いをいたします。安心して次の行動に移れるよう、ぜひ参考にしてください。

無料相談する

\ 時効援用のプロが解決 /

アイフル株式会社から連絡が来なくなった!このまま踏み倒せる?

「アイフル株式会社からの連絡が突然来なくなったけれど、このまま放置していても大丈夫なのか?」と不安に感じている方も多いのではないでしょうか。連絡が途絶えたからといって債務が消滅したわけではありません。むしろ、その背後には「債権譲渡」という手続きが行われている可能性もあります。

債権譲渡されている可能性も

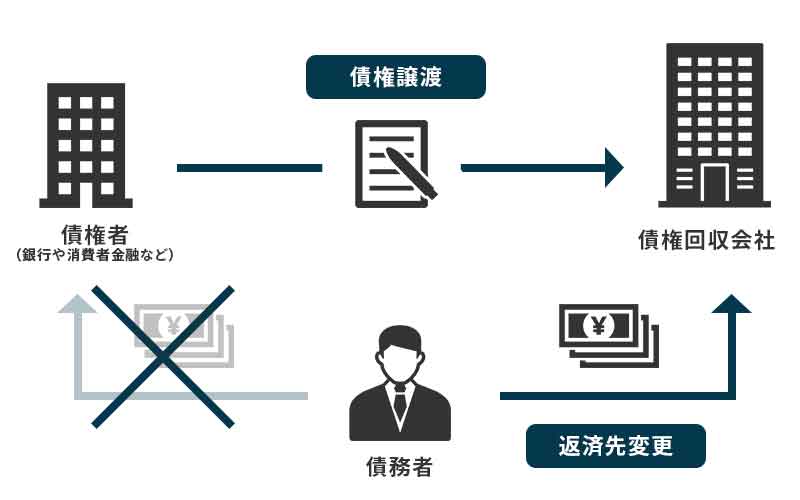

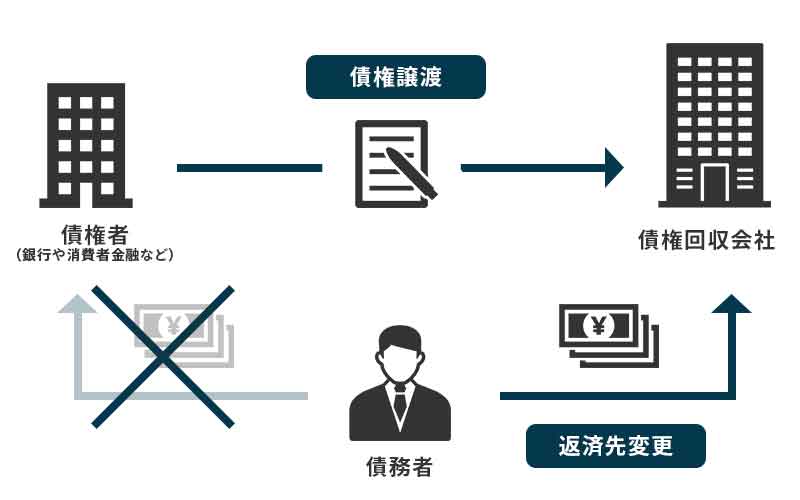

アイフル株式会社からの連絡が止まった場合、借金が帳消しになったわけではありません。むしろ、同社が保有する債権が他の会社に譲渡された可能性があります。これは「債権譲渡」という手続きで、債務者にとって無視できない重要なポイントです。

譲渡後は、新たな債権者から通知が来る可能性があり、これを放置するとさらなるトラブルに発展する恐れがあります。

債権譲渡とは

この譲渡により、新たな債権者が借金の返済を請求する権利を持つことになります。譲渡の際、通常は債務者に対して通知が送られるため、見逃さないよう注意が必要です。

アイフル株式会社に債権譲渡されているケース

アイフル株式会社が債権を回収するのが難しいと判断した場合、債権回収専門の会社に譲渡することがあります。この場合、新たな債権者から連絡が来ることになりますが、通知が届かないケースもゼロではありません。そのため、アイフル株式会社からの連絡が止まった場合でも、他の会社からの郵送物や電話がないか注意深く確認することが重要です。

AG債権回収に債権譲渡しているかも

アイフルは、自社での債権回収が難しいと判断した場合、債権回収の専門会社であるAG債権回収に業務を引き継ぐことがあります。債権が譲渡されると、今後の返済請求や交渉の窓口がAG債権回収となるため、無視するとさらなる問題に発展するリスクがあることを理解しておきましょう。

債権譲渡された場合の通知

債権がAG債権回収に譲渡された場合、通常は以下のような手続きが行われます。

- 1.譲渡通知書が送付される

-

債権がアイフルからAG債権回収に譲渡された場合、債務者に対して「債権譲渡通知書」が郵送されます。この書類には、債権譲渡の事実や今後の窓口が変更された旨が記載されています。

- 2.新たな請求が開始される

-

AG債権回収から返済の督促が行われるようになります。電話や郵送物が届く場合が多いですが、これを無視するのは危険です。

アイフル株式会社から連絡が来ている時の確認・対処方法

アイフル株式会社からの連絡が突然来ると、不安や焦りを感じる方も多いでしょう。しかし、連絡を無視することはさらなるトラブルを招く可能性があります。まずは落ち着いて、内容を確認し、適切に対処することが重要です。

ハガキや電話が来ている時は内容をしっかり確認する

アイフル株式会社からのハガキや電話を受け取った場合、まず重要なのは内容をしっかり確認することです。以下のポイントに注目してください。

債権者の確認

連絡が本当にアイフル株式会社から来ているのか、それとも別の会社(例えば債権回収会社)から来ているのかを確認しましょう。

連絡の目的を把握する

請求額や期限、連絡の目的(例:滞納分の支払い、契約更新の案内など)を明確にします。

記載内容に不明点があれば問い合わせる

曖昧な点や理解できない内容があれば、連絡先に問い合わせて確認することが重要です。

ハガキや手紙のよくあるタイトル

アイフル株式会社から送られてくるハガキや手紙には、以下のようなタイトルが使われることが多いです。これらを見つけた場合、内容を特に注意深く確認してください。

- 「重要なお知らせ」

- 「未払金に関するご連絡」

- 「最終通知」

- 「返済期限に関するご案内」

- 「債務整理に関するお知らせ」

- 「法的手続きの予告」

- 「お支払い計画のご相談」

- 「催告書」

これらのタイトルは、内容が差し迫っていることを示唆している場合が多いため、無視せずに対応することが大切です。

「法的手続きの予告」や「催告書」に注意

アイフル株式会社や債権回収会社から「法的手続きの予告」や「催告書」といったタイトルの手紙やハガキが届くことがあります。

これらは、返済が滞っている場合に法的措置を取る可能性を示唆する非常に重要な通知です。

内容をしっかり確認し、早急に対応することが求められます。

無視するとどうなる?

「法的手続きの予告」や「催告書」を無視すると、以下のような流れで事態が進行する可能性があります。

- 法的手続きの開始

-

通常は簡易裁判所に申し立てが行われ、少額訴訟や支払督促の手続きが開始されます。

- 判決または仮執行命令の確定

-

裁判所が債務者に対し、支払い義務があることを正式に認定します。

- 財産差し押さえの手続きへ

-

支払いがない場合、給与や預貯金、不動産などの財産が差し押さえの対象となります。

財産差し押さえまでの流れ

財産差し押さえは、法的手続きの最終段階です。その具体的な流れを説明します。

アイフルまたは代理人から督促状が送られます。この段階で対応すれば、差し押さえを回避できる可能性があります。

督促に応じない場合、債権者は裁判所に支払督促を申し立てるか、訴訟を起こします。

裁判所が支払い命令を出し、これが確定します。債務者が異議を申し立てない場合、手続きはさらに進行します。

債務者の給与、預貯金、不動産などが差し押さえられ、債務返済に充てられます。この段階では、ほとんど交渉の余地がありません。

どう対応すべきか?

- 手紙の内容を正確に把握する

-

何が求められているのか、返済期日や金額を確認します。

- 専門家に相談する

-

弁護士や司法書士に相談し、適切な対応策を講じましょう。時効援用や分割返済の交渉が可能な場合があります。

- 速やかに行動する

-

放置すると手続きが進行し、財産の差し押さえという最悪の事態に至る可能性が高まります。

無料相談する

\ 時効援用のプロが解決 /

5年以上の滞納で、アイフルからの請求を時効援用してチャラにできる?

アイフル株式会社からの請求が届いた場合でも、状況によっては「時効援用」という法律上の手続きで請求を無効化できる可能性があります。時効援用を適切に行うことで、借金が法的に消滅することもあり得ます。しかし、成功させるためには条件や手続き方法を正確に理解することが重要です。

時効援用とは

時効援用とは、法律で定められた期間(消滅時効)が経過した場合に、借金を法的に消滅させる手続きのことです。具体的には、以下の条件を満たしている場合に時効援用が可能です。

- 条件①消滅時効の期間が経過している

-

通常、借金の場合は最終返済日または請求日から5年が経過していることが必要です。

- 条件②債権者からの督促に応じていない

-

督促に対して支払いや返済の意思を示している場合、時効は中断されます。

- 条件③債権者が時効期間を過ぎた後も請求を行っている

-

時効援用は自動的に成立するわけではなく、債務者が「時効を援用する」という意思表示をする必要があります。

時効援用で解決する流れ

返済最終日や督促の履歴など、時効援用が成立する条件を満たしているかを確認します。

時効援用を行うための書類を作成し、債権者に送付します。

通知書は必ず内容証明郵便で送ることで、送付の証拠を残します。

債権者が時効援用を受け入れた場合、借金は法的に消滅します。場合によっては異議を申し立てられることもあるため、対応が必要です。

時効援用で失敗するとどうなる?

時効援用に失敗すると、借金の問題が解決しないばかりか、さらに不利な状況に陥る可能性があります。

1. 借金が消滅しない

時効援用が成立しない場合、借金はそのまま残ります。時効援用は単に期限が経過しただけでは成立せず、「援用する」という意思表示が求められます。この意思表示が不適切であったり、書類に不備があった場合、債権者が時効の成立を認めない可能性があります。

たとえば、以下のような場合は時効が中断し、援用が成立しないことがあります。

- 最終的な返済から5年が経過していない場合

- 債権者からの督促に対し、返済の意思を示した場合(電話でのやり取りや一部返済を含む)

- 途中で債権者が法的措置を講じていた場合

こうした場合、請求が継続され、時効援用を改めて試みることはできなくなります。

2. 法的措置が進行する

時効援用が失敗すると、債権者がさらに積極的に法的措置を取る可能性があります。具体的には以下のような手段が考えられます。

- 裁判の提起

-

債権者が支払い請求訴訟を起こし、裁判所から正式な支払い命令を受ける可能性があります。裁判に敗訴すれば、借金返済が強制的に進められることになります。

- 財産差し押さえの実施

-

裁判所の判決が確定すると、給与や預貯金、不動産などの財産が差し押さえられるリスクがあります。特に給与差し押さえの場合は、職場に通知が届き、プライバシーの問題に発展する恐れもあります。

3. 信用情報への影響が続く

時効援用が成功しなかった場合、借金の情報が信用情報機関に記録され続ける可能性があります。これにより以下のような問題が発生します。

- 新たなローンやクレジットカードの申請が困難になる

- 家賃保証会社の審査に通らず、賃貸契約が難しくなる場合がある

- 長期間にわたり経済的な信用を回復できない

時効援用が成立すると信用情報機関の記録が削除されることもありますが、失敗した場合はこれが実現しません。

時効援用は自分でできる?

時効援用は法律上、本人が行うことも可能です。しかし、以下の点で注意が必要です。

- 通知書に不備があると無効とされる可能性があります

- 債権者が異議を申し立てた場合、法的な知識がないと対応が難しくなります

また、時効援用を自分で進めようとして失敗すると、専門家に依頼するタイミングを逃してしまうことがあります。その間に状況が悪化し、弁護士や司法書士が介入しても問題を修復するのが困難になるケースも少なくありません。

専門家に最初から依頼していれば回避できた問題が、時効援用の失敗により大きなリスクへと発展する可能性があります。

支払いが難しい時は債務整理がおすすめ

借金の返済がどうしても難しい場合、問題を放置するのではなく、「債務整理」を検討するのがおすすめです。債務整理とは、法律に基づき借金の減額や免除を目指す手続きの総称であり、経済的な再スタートを支援する制度です。債務整理には複数の方法があり、借金の額や返済能力、資産の有無などの状況に応じて最適な方法を選ぶことができます。

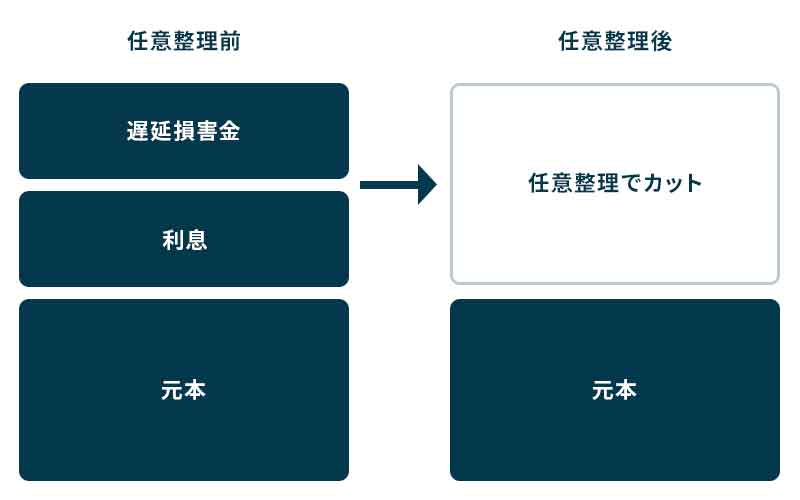

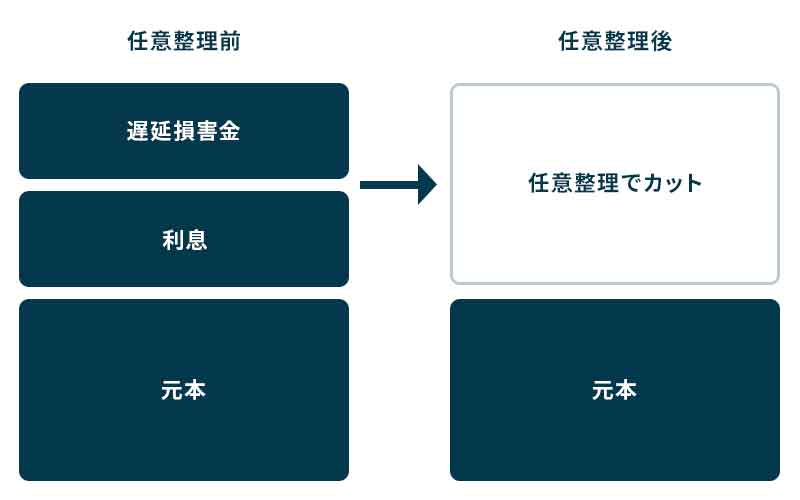

支払い負担を減らすなら任意整理

裁判所を介さずに行えるため、比較的簡易で柔軟性が高い方法です。

- 特徴

-

- 借金の元本はそのままで、主に利息や遅延損害金を減額

- 返済期間を見直すことで毎月の負担を軽減

- 資産を手放す必要がなく、生活への影響が最小限

- 適している人

-

- 安定した収入があり、元本を分割で返済できる見込みがある人

- 借金総額が比較的少額で、返済が一時的に困難な状況の人

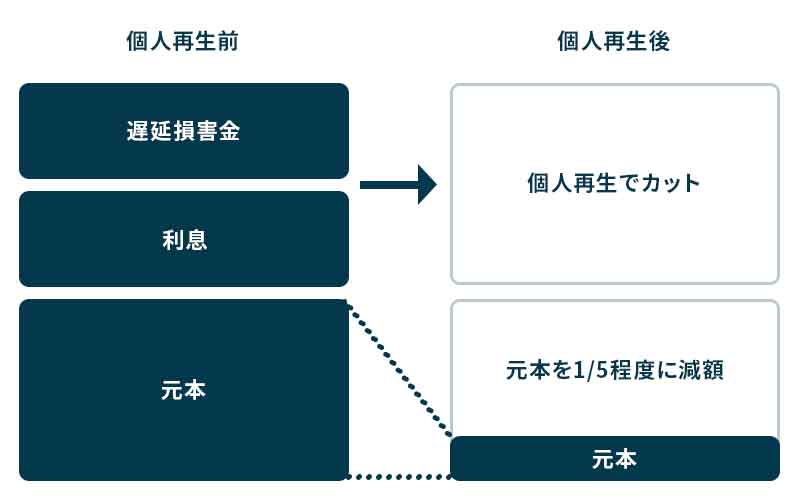

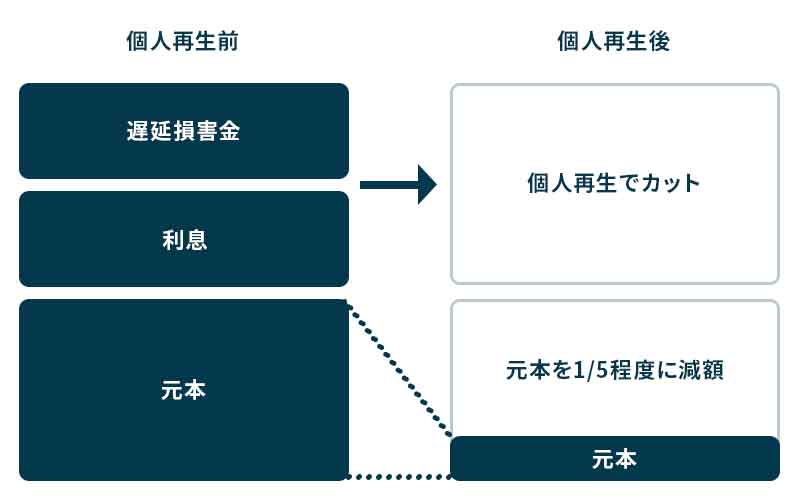

資産を残して借金を大幅に減らすなら個人再生

自宅などの重要な資産を維持しつつ、生活を立て直すことができます。

- 特徴

-

- 借金総額を最大90%まで減額できる場合もある(100万円以上を残すケースが多い)

- 自宅や車などの資産を維持できる可能性が高い

- 3~5年での分割返済計画を立てる。

- 適している人

-

- 自宅や車を失いたくない人

- 借金の総額が大きく、利息や元本を含めて任意整理では返済が難しい人

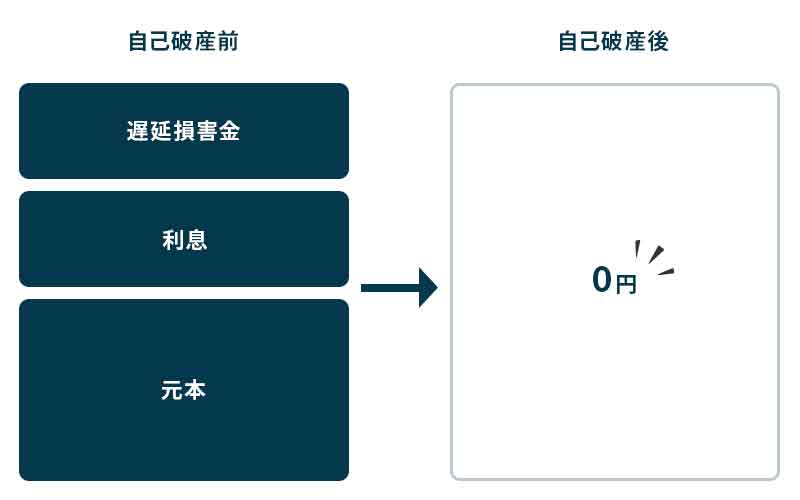

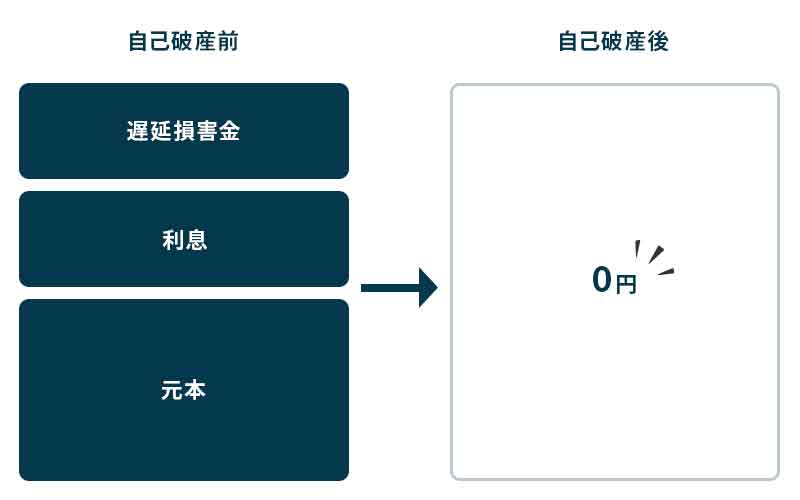

借金を全額免除にするなら自己破産

返済義務がなくなる代わりに一定の資産を手放す必要がありますが、生活に最低限必要なものは保護されます。

- 特徴

-

- 借金が全額免除される

- 家具や生活必需品、現金(一定額)などは手元に残せる

- 職業制限があるものの、免責が確定すれば制限は解除。

- 適している人

-

- 借金総額が大きく、返済の見込みが全く立たない人

- 資産がほとんどなく、生活に最低限必要なものさえ残れば問題ない人

時効援用も債務整理も専門家に依頼しよう

借金問題の解決に向けて「時効援用」や「債務整理」を検討する際には、専門家である弁護士や司法書士に依頼するのが最善の選択です。これらの手続きは法律に基づいた複雑な作業を伴うため、専門知識がないと手続きにミスが生じたり、トラブルが拡大する可能性があります。

なぜ専門家に依頼するべき?

- 手続きの精度が上がる

-

時効援用や債務整理では、書類の作成や手続きの進め方に法律的な知識が求められます。不備のある書類や誤った対応は、手続きが無効になる原因になります。専門家は正確な書類作成や法的手続きを代行してくれるため、安心して任せることができます。

- 交渉を有利に進められる

-

特に債務整理では、債権者との交渉が重要です。専門家はこれらの交渉に長けており、借金の減額や分割返済の条件を有利に引き出す可能性が高くなります。

- 精神的な負担が軽減される

-

債権者とのやり取りを自分で行うのは、精神的な負担が大きいものです。専門家が代理人として対応してくれることで、安心感を得られるとともに、他の問題に集中できます。

弁護士費用はいくらくらい?

時効援用の場合

時効援用の費用は、依頼する事務所や案件の複雑さによって異なりますが、一般的な相場は以下の通りです。

| 着手金 | 3万~5万円程度 |

| 成功報酬 | 2万~5万円程度 |

※着手金は、時効援用手続きを開始するための初期費用です。

※時効援用が成立し、債務が消滅した場合に発生する報酬です。

※司法書士の場合、費用が若干低めになることがありますが、扱える債務額に制限がある点に注意が必要です。

債務整理の場合

債務整理の費用は、手続きの種類によって異なります。以下に一般的な相場を示します。

任意整理

| 着手金 | 1社あたり2万~5万円 |

| 成功報酬 | 減額分の10%~20%程度 |

個人再生

| 着手金 | 30万~50万円 |

| 成功報酬 | 10万~20万円程度 |

自己破産

| 着手金 | 20万~50万円 |

| 成功報酬 | 10万~20万円程度 |

※費用は分割払いが可能な場合もあるため、相談時に確認することをおすすめします。

※多くの弁護士事務所や司法書士事務所では、初回相談を無料で提供しています。この機会を利用して、自分の状況に合った対応策を見極めましょう。

※費用の見積もりを明確に提示してもらい、追加費用の有無や支払い方法を確認することが重要です。

無料相談する

\ 時効援用のプロが解決 /