「アコムからお金を借りたけど、返済が滞ってしまいどうしたらいいか分からない…」「突然、アコムから連絡がきて驚いてしまった…」という方は少なくありません。長期間返済をしていない場合でも、法律で定められた「時効援用」を活用すれば借金をチャラにできる可能性があります。また、時効が成立しない場合でも「任意整理」といった他の方法で問題を解決する手段もあります。

この記事では、アコムからの借金に悩む方に向けて、時効援用の基礎知識や実際の手続き方法、さらに任意整理で解決するための具体的な手順を分かりやすく解説します。借金問題は一人で悩まず、正しい知識と行動で解決に向けて一歩踏み出しましょう!

無料相談する

\ 時効援用のプロが解決 /

アコム株式会社から連絡が来なくなった!このまま踏み倒せる?

アコムからの連絡が途絶えたとしても、借金をそのまま踏み倒すのは非常に難しいことを理解しておきましょう。

具体的には、アコムは裁判所を通じて「支払督促」や「差し押さえ」を行うことがあります。これらの法的手続きが進むと、最終的に銀行口座や給与が差し押さえられるリスクが生じます。また、借金を放置している間にも遅延損害金が加算され、返済額が膨らむため、状況がさらに悪化する可能性が高いです。

さらに、法律で定められた「消滅時効」を適用するには、自分から時効を主張する手続き(時効援用)が必要です。単に連絡が来なくなったからといって時効が成立するわけではありません。そのため、放置ではなく、現状を正しく理解し、適切に対応することが大切です。

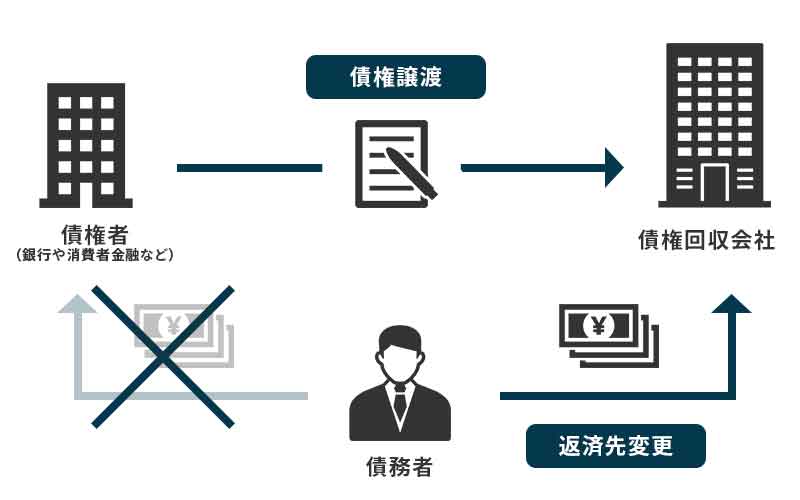

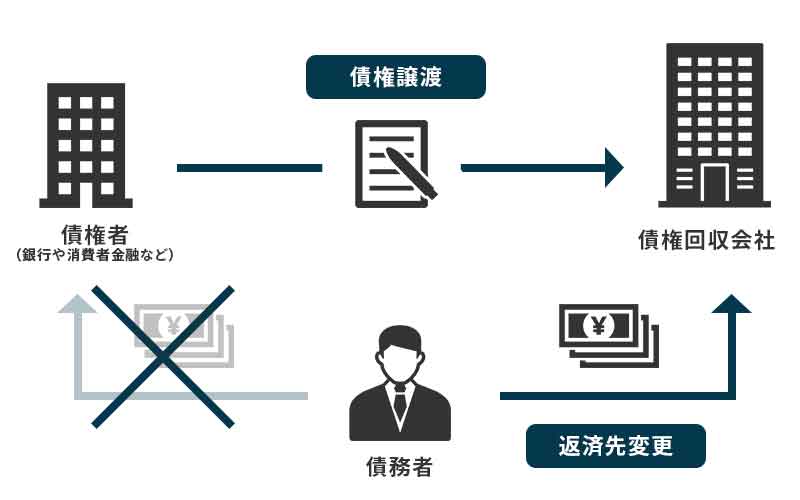

債権譲渡されている可能性も

アコムから連絡が来なくなった理由として考えられるのが、「債権譲渡」です。

この場合、借金の管理や回収がアコムではなく、新しい債権者によって行われるため、アコムからの直接的な連絡が途絶えることになります。

債権譲渡が行われた場合、借金が消滅したわけではありません。むしろ、新しい債権者が本格的に回収を開始する可能性があります。この状況を放置すると、さらに厳しい督促や法的手段が取られる可能性があるため、早めに対応する必要があります。

債権譲渡とは

債権譲渡とは、貸金業者が未回収の債務を回収する権利を、第三者に移転する手続きのことを指します。アコムのような金融機関にとって、債権譲渡は未回収債務を処理するための一般的な方法です。

この手続きが行われると、借金の回収に関する権利は新しい債権者(債権回収会社や他の金融機関)に移ります。そのため、アコムから直接の連絡が来なくなる一方で、新しい債権者からの請求が始まる可能性があります。

アイアール債権回収に債権譲渡されているケース

アイアール債権回収は、アコムをはじめとするグループ会社の未回収債権を管理・回収する専門会社で、通常はアコムから債務者に連絡が行われなくなる代わりに、この会社からの通知や請求が届くようになります。

この場合、手紙や電話での督促が行われるほか、法的手続きも検討されることがあります。債権譲渡が行われた時点で、アコムの債権者としての関与は終了しており、交渉相手は新しい債権者となります。

債権譲渡通知が来ていないか確認を

債権譲渡が行われた場合、通常「債権譲渡通知」が郵送または書面で届くことになっています。この通知は、譲渡の事実を明示し、どの会社に債権が譲渡されたのかを知らせる重要な書類です。通知が届いていない場合でも、以下の理由で見落としている可能性があります。

- 引っ越しや転居により通知が受け取れていない

-

過去に住所変更をした場合、郵便物が旧住所に届いている可能性があります。

- 通知を意図的に無視してしまった

-

督促や通知が増えると心理的に避けたくなるものですが、大切な情報を見逃す原因になります。

通知が届いているか確認することは、適切な対応を取るための第一歩です。

アコム株式会社から連絡が来ている時の確認・対処方法

アコム株式会社から突然ハガキや電話が来ると、不安に思う方も多いでしょう。「借金の督促?」「もしかして詐欺?」と、対応に迷うことも少なくありません。しかし、アコムからの連絡が本物の場合、無視してしまうと問題がさらに大きくなる可能性があります。

ハガキや電話が来ている時な内容をしっかり確認する

アコムからの連絡が来た場合、まず最初に内容をしっかり確認することが重要です。特に以下のポイントを注意深くチェックしてください。

- 差出人が本当にアコム株式会社かどうか

-

詐欺や架空請求のケースもあるため、ハガキや手紙に記載されている連絡先が正しいものかを確認しましょう。公式サイトに記載されている連絡先と一致しているか調べるのが確実です。

- 内容が具体的かどうか

-

本物の督促であれば、債務の金額や契約内容などが具体的に記載されています。一方で、「未納料金がある」など漠然とした表現や、不自然な金額設定の場合は詐欺の可能性があります。

- 電話番号の確認

-

着信があった場合、かけ直す前にその番号をネットで検索して、アコムの公式番号かどうかを調べてください。怪しい番号の場合は連絡しないことが大切です。

- 無視しないこと

-

連絡が本物である場合、無視してしまうと法的手続きに進むリスクがあります。連絡内容を確認した上で、適切な対応を取るようにしましょう。

ハガキや手紙のよくあるタイトル

アコムから送られてくるハガキや手紙には、特定のタイトルが記載されていることが多いです。以下はよくあるタイトルの例です。

- 「返済のご案内」

- 「重要なお知らせ」

- 「最終通知書」

- 「支払期限通知書」

- 「法的手続きのお知らせ」

- 「遅延損害金の発生について」

これらのタイトルが記載されている場合、内容を放置せず、早急に対応する必要があります。また、タイトルが上記に該当しない場合でも、怪しい表現がないか注意深く確認してください。

アコムからの連絡を無視してしまうと、返済の遅延がさらに悪化したり、法的手続きに進んだりする可能性があります。

「法的手続きの予告」や「催告書」に注意

アコムから「法的手続きの予告」や「催告書」といったタイトルの書面が届いた場合、これは非常に重要な段階に来ている可能性があります。

- 法的手続きの予告

-

「法的手続きの予告」という書面は、アコムが借金の返済を求めるために、裁判所を通じた手続きを検討していることを伝えるものです。この段階ではまだ法的手続きが始まっていませんが、放置すると実際に裁判が提起される可能性があります。

- 催告書

-

「催告書」とは、借金の返済を促す正式な書類で、法的措置に移る前の最後の通告であることが一般的です。この書類には、具体的な支払期限や未納額、遅延損害金などが明記されており、これを無視すると法的手続きに進む可能性が高まります。

放置するとどうなる?

「法的手続きの予告」や「催告書」を無視し続けると、以下のようなリスクがあります。

- 支払督促や訴訟が提起されると、裁判所から正式な通知が届きます。

- 裁判所の判決によって支払い義務が確定すると、債権者は財産の差し押さえを求めることができます。

- 銀行口座や給与などが差し押さえられ、生活に大きな影響を及ぼします。

財産差し押さえまでの流れ

アコムが法的手続きに進んだ場合、財産が差し押さえられるまでにはいくつかのステップがあります。以下は、その一般的な流れです。

アコムが裁判所に「支払督促」を申し立てると、裁判所から「支払督促通知」が郵送されます。この通知は、未払いの金額を指定期限までに支払うよう求めるものです。

この段階で異議申し立てをしない場合、督促が確定します。 異議を申し立てることで、裁判が開始される場合もあります。

督促を無視すると、アコムは正式に裁判を起こすことができます。この裁判で債務者が出廷せず、異議を申し立てない場合、裁判所はアコムの主張を認める形で判決を下します。 判決が確定すると、支払い義務が法律で認められることになります。

判決確定後、アコムは裁判所を通じて財産の差し押さえを執行します。差し押さえの対象となるものには以下が含まれます。

- 銀行口座

- 給与

- 動産・不動産

早期対応が重要

財産差し押さえに至る前に対策を講じることが重要です。以下の行動を検討してください。

- 返済の交渉を行う

-

アコムに直接連絡し、返済計画の相談をすることで、法的手続きが保留になる場合があります。

- 専門家に相談する

-

債務整理(任意整理、自己破産、個人再生など)を検討する場合、弁護士や司法書士に相談するのが最善です。

- 時効援用を検討する

-

借金が時効期間を過ぎている場合は、時効援用の手続きによって返済義務をなくすことができる可能性があります。

無料相談する

\ 時効援用のプロが解決 /

アコム株式会社からの請求を時効援用でチャラにできる?

アコム株式会社からの請求を受けている場合でも、一定の条件が揃えば「時効援用」を行うことで借金の返済義務がなくなる可能性があります。時効援用は、法律で定められた「消滅時効」を主張する手続きで、適切に進めることで借金問題を法的に解決することが可能です。

時効援用とは

時効援用とは、法律で定められた一定期間が経過した場合に、「消滅時効」を主張することで、借金の返済義務を消滅させる手続きのことを指します。

ただし、時効期間が経過しているだけでは返済義務は自動的に消えません。債務者が「時効援用」を行い、債権者にその意思を正式に伝えることで初めて成立します。

- 最後の返済や債務の承認から5年以上が経過していること

- 債権者が時効を中断させる行為を取っていないこと

- 時効援用を適切に行うこと

時効援用で解決する流れ

最後の返済日や債務承認の日付を確認し、時効期間が経過しているかをチェックします。

アコムや債権回収会社から送られてきた通知内容をしっかり確認し、本当に時効が成立しているか判断します。

消滅時効を主張するための「時効援用通知書」を作成し、内容証明郵便でアコムまたは債権者に送付します。この際、送付の記録を残すことが大切です。

債権者が時効を認める場合、返済義務は消滅します。ただし、時効を争われた場合は裁判になる可能性もあります。

時効援用が成功すれば、借金の返済義務は法的に消滅します。

時効援用で失敗するとどうなる?

時効援用が失敗すると、以下のような事態が発生する可能性があります。

- 債権者が時効を認めない場合、法的に返済義務が存続します。

- 債権者が裁判所に訴訟を提起し、差し押さえなどの強制執行が行われる可能性があります。

- 放置している間に遅延損害金が膨らみ、返済額がさらに増加する恐れがあります。

時効援用に失敗しないためには、正確な状況把握と慎重な手続きが求められます。

時効援用は自分でできる?

時効援用は法律で定められた手続きであるため、書類を正確に作成し、適切に対応することで自分で行うことも可能です。しかし、次の点を考慮すると、弁護士や司法書士といった専門家に相談することをおすすめします。

自分で行う場合の注意点

①内容証明郵便の作成が必要

②債権者からの反論に対応する必要がある

③法的な知識が求められる

- 手続きのミスを防ぐことができる

- 債権者との交渉を任せられるため、精神的な負担が軽減される

- 時効成立の可能性を的確に判断してもらえる。

時効援用は、正しく行えば借金を合法的に解消できる強力な手段です。しかし、条件が揃わない場合や手続きに不備がある場合は失敗するリスクも伴います。まずは状況を冷静に確認し、必要に応じて専門家のアドバイスを受けることで、安全かつ確実に問題を解決しましょう。

支払が難しい時は債務整理がおすすめ

アコムからの借金返済が難しい場合、放置してしまうと遅延損害金が膨らみ、状況がさらに悪化する可能性があります。そんな時は、法律で認められた「債務整理」を検討することをおすすめします。債務整理を行うことで、返済の負担を軽減し、生活を立て直すための道を開くことが可能です。

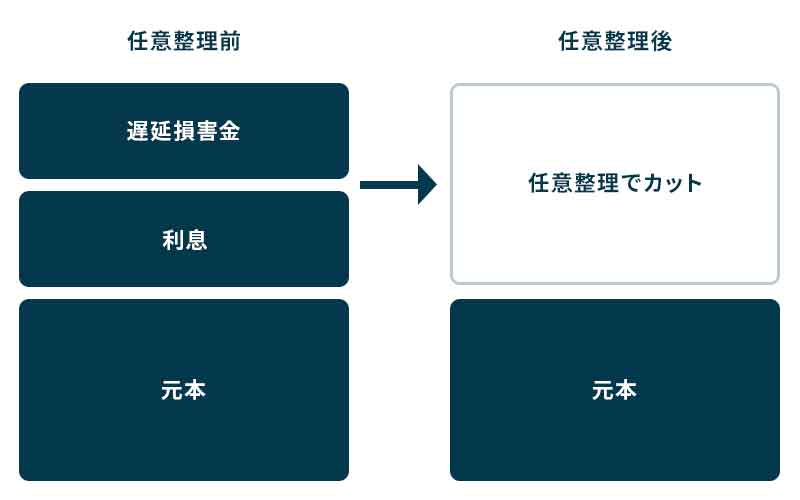

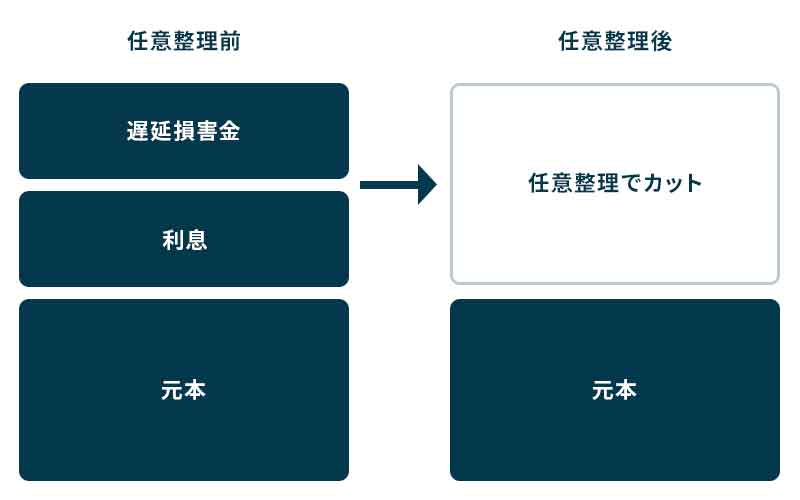

支払い負担を減らすなら任意整理

任意整理の特徴

- 利息や遅延損害金をカットできる場合がある

-

元金のみの返済で済むケースが多く、返済総額を大幅に減らすことが可能です。

- 毎月の返済額を減額できる

-

返済期間を延ばすことで、月々の返済負担を軽減します。

- 裁判所を通さないため手続きが簡単

-

弁護士や司法書士が間に入って交渉を行うため、精神的な負担も軽減されます。

- 毎月の返済額が多すぎて支払いが苦しい人

- 借金の総額が比較的少なく、安定した収入がある人

- 家や車などの資産を手放さずに借金問題を解決したい人

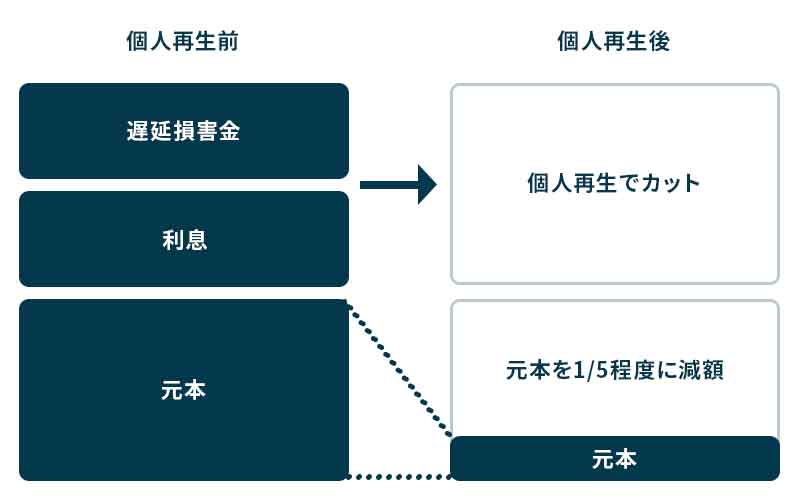

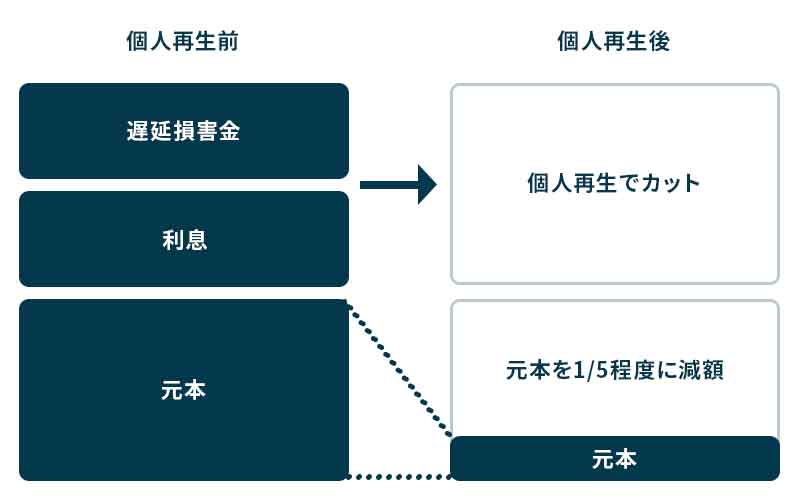

資産を残して借金を大幅に減らすなら個人再生

個人再生の特徴

- 借金が最大5分の1まで減額されることがある

-

借金の総額が大きい場合でも、返済額を大幅に圧縮できます。

- 自宅や車などの資産を守れる

-

自己破産とは異なり、住宅ローン特則を利用することで、自宅を手放さずに済む場合があります。

- 法律で返済計画を保護

-

債権者が返済条件に異議を唱えることができないため、安定した返済計画を実現できます。

- 借金総額が多く、任意整理では対応できない人

- 家や車などの資産を守りたい人

- 安定した収入があり、減額後の借金を返済できる人。

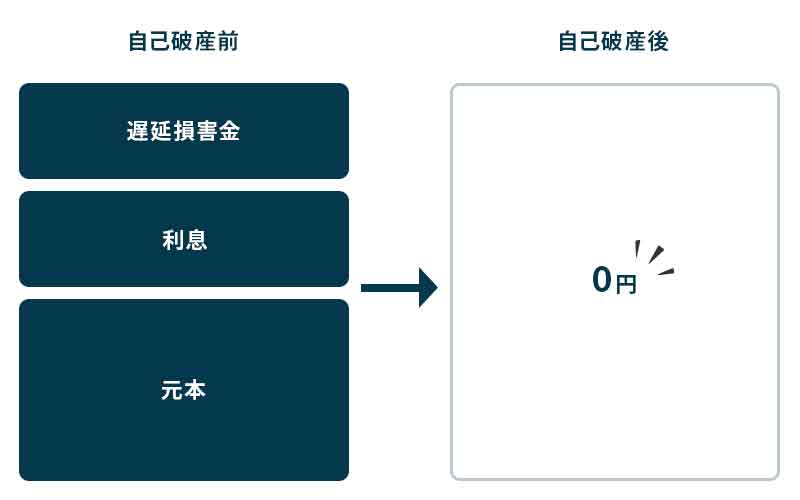

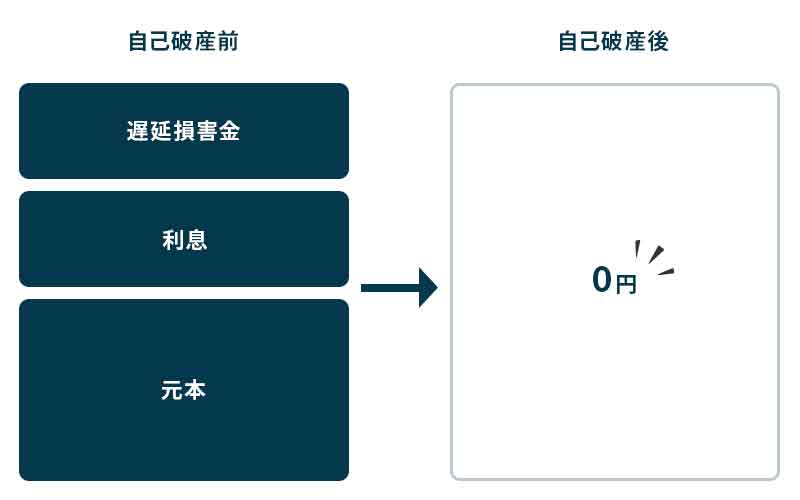

借金を全額免除にするなら自己破産

自己破産の特徴

- すべての借金が免除される

-

法律上、返済義務が完全に消滅するため、借金問題を根本的に解決できます。

- 生活に最低限必要な財産は守られる

-

自己破産では、現金や生活必需品などの一定の財産が差し押さえの対象外となります。

- 免除対象外の債務もある

-

税金や養育費など、一部の債務は免除の対象外となるため注意が必要です。

- 返済の見込みがまったく立たない人

- 資産を手放しても借金問題を完全に解決したい人

- 他の債務整理方法では対応できない多額の借金を抱えている人。

無料相談する

\ 時効援用のプロが解決 /

時効援用も債務整理も専門家に依頼しよう

どの方法を選ぶにしても、債務整理は専門的な手続きが必要となるため、弁護士や司法書士に相談することをおすすめします。専門家に依頼することで、最適な解決方法を提案してもらい、手続きのミスを防ぐことができます。

債務整理は、借金の返済が難しくなった時に人生を立て直すための大切な手段です。自分の状況に合った方法を選び、適切なサポートを受けることで、安心して借金問題を解決することが可能です。