突然「きらぼし債権回収」から通知が届き、不安に感じている方も多いのではないでしょうか。「過去の借金を支払うように」との連絡に驚き、どう対応すべきかわからないまま放置してしまうケースも少なくありません。しかし、通知を無視することは思わぬリスクを招く可能性があります。実は、多くの場合で「時効援用」という法的手続きを利用することで、このような問題を解決できる可能性があるのをご存じでしょうか。

この記事では、きらぼし債権回収からの連絡にどう対応すべきか、通知を無視した場合に起こりうるリスク、そして時効援用を活用して問題を解決する方法について、分かりやすく解説していきます。不安を解消し、正しい対応を進めるためのヒントをお届けします。

無料相談する

\ 時効援用のプロが解決 /

きらぼし債権回収とは

きらぼし債権回収株式会社は、法務大臣の許可を受けて債権の管理・回収を専門に行う「サービサー」と呼ばれる企業です。主に、金融機関やファンドなどから債権を譲り受け、または受託して、その管理や回収業務を担当しています。さらに、グループ会社と連携し、債権の流動化・証券化のバックアップサービスや、企業再生、M&Aを通じた再生事業にも取り組んでいます。

きらぼし債権回収株式会社とは

| 会社名 | きらぼし債権回収株式会社 |

| 所在地 | 本社:〒150-0042 東京都渋谷区宇田川町33番7号 アイ・アンド・イー渋谷ビル4階 |

| 役員構成 | 代表取締役会長:原田 桂介 代表取締役社長:八木 厚樹 取締役弁護士:小川 恵司(のぞみ総合法律事務所) 取締役:土井 聡、増村 智彦、大谷 仁人、塚本 康史、樋口 俊行 監査役:奈良田 徹、山之口 明 |

| 資本金 | 5億円(株式会社きらぼし銀行 100%出資) |

| 事業内容 | 債権の買取業務、債権の管理・回収業務、再生事業業務、コンサルティング業務、集金代行業務など |

きらぼし債権回収株式会社は、きらぼし銀行を中心とする東京きらぼしフィナンシャルグループの一員として、債権管理回収業務を通じて多様なサービスを提供しています。

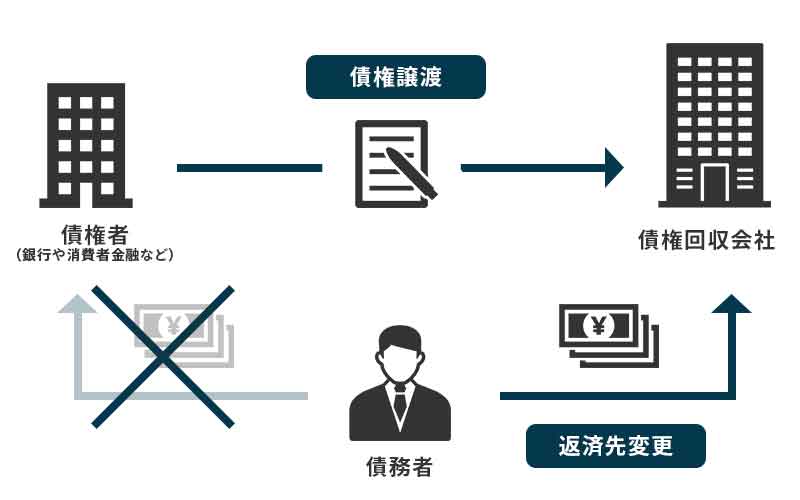

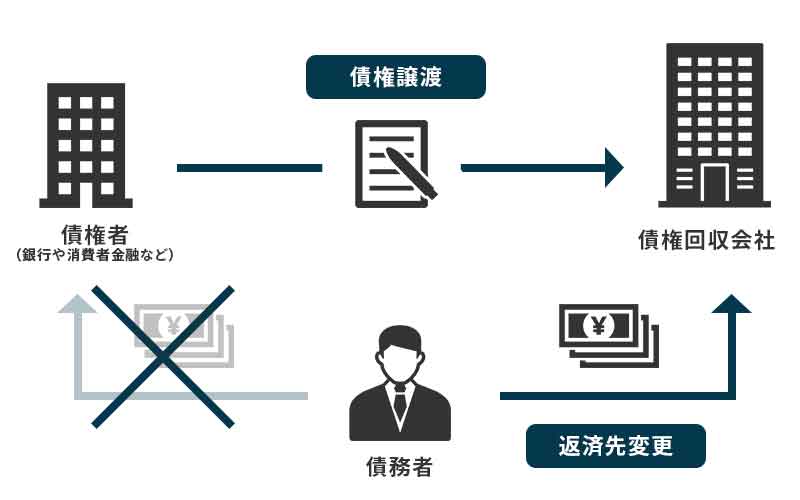

債権譲渡とは

具体的には、貸金業者や金融機関などが、回収が難しいと判断した債権を専門の債権回収会社(サービサー)や他の金融機関に譲り渡すことが一般的です。債権譲渡が行われた場合、債務者(借金をしている側)は、元の債権者ではなく、新しい債権者に対して返済義務を負うことになります。

債権譲渡の流れ

- ①譲渡契約の締結

-

元の債権者と譲り受ける側(譲受人)が契約を結びます。

- ②通知または承諾

-

債権譲渡が成立した場合、元の債権者から債務者に対し、債権が譲渡されたことを通知する義務があります。これにより、債務者は新しい債権者への返済を認識します。

- ③譲受人による回収

-

債権を譲り受けた側が、債務者に対して返済を求める権利を行使します。

債権譲渡は、債権者にとって効率的な回収手段ですが、債務者にとっては通知を受けて初めて知ることも多く、不安を感じる要因となります。そのため、債権譲渡を理解し、正しい対応をとることが重要です。

きらぼし債権回収の主な債権者

きらぼし債権回収株式会社は、以下の企業から債権を譲り受け、または管理・回収業務を受託しています。

- CFJ合同会社(アイク、ディックファイナンス、ユニマット)

- 株式会社エフエムシー(クラヴィス)

- 東京スター・ビジネス・ファイナンス

- セディナ

- プロミス

- ネオラインキャピタル

- クロスシード

- バッカーズ 新生フィナンシャル(旧:GEコンシューマーファイナンス)

- アルファ債権回収株式会社

- 株式会社ぷらっと

- リッチ株式会社

- 株式会社クオークローン(現:株式会社クラヴィス)

これらの企業からの債権を取り扱うことで、きらぼし債権回収は多様な債権の管理・回収業務を行っています。

050-3133-5906はきらぼし債権回収からの督促電話

同社は、債権の管理・回収を専門とする企業であり、債務者への連絡手段として電話を利用しています。この番号からの着信があった場合、過去の未払い債務に関する連絡である可能性が高いため、無視せずに対応することが重要です。

きらぼし債権回収からの連絡で使われる電話番号

きらぼし債権回収株式会社は、以下の電話番号を使用して債務者に連絡を取ることがあります。

| 本社代表番号 | 03-5656-2300 |

| 集金代行オフィス | 050-3000-8691 |

| 大阪支店 | 050-3155-4426 |

| 熊本営業所 | 050-3189-7209 |

| 福岡オフィス | 050-3205-1441 |

| 名古屋支店 | 050-3000-5654 |

これらの番号からの着信があった場合も、きらぼし債権回収株式会社からの連絡である可能性が高いため、適切に対応することが求められます。

無料相談する

\ 時効援用のプロが解決 /

きらぼし債権回収からの連絡を無視するとどうなる?

突然届く手紙や電話に、不安や戸惑いを感じて無視してしまう人も少なくありません。しかし、きらぼし債権回収からの連絡を放置することは、問題をさらに複雑にしてしまう可能性があります。債権回収会社からの連絡には適切な対応が必要です

手紙や電話を無視するとどうなる?

同社では、債権の管理・回収を行うため、直接対話を試みる場合があります。具体的には、以下のようなリスクが考えられます。

- 自宅訪問による直接交渉

-

手紙や電話での連絡がつかない場合、回収担当者が債務者の自宅を訪問する可能性があります。この際、近隣住民に知られることは通常ありませんが、訪問者が来ること自体が心理的な負担となることがあります。

- 法的手続きの準備

-

連絡がつかない場合、きらぼし債権回収は法的手続きを検討する可能性もあります。例えば、訴訟提起や差押えなどの強制執行手段が取られることがあります。

手紙でよくあるタイトル

きらぼし債権回収から送られてくる手紙には、さまざまなタイトルが付けられています。これらのタイトルを見るだけで不安を感じる方もいるかもしれませんが、内容を確認することが第一歩です。以下は、よくある手紙のタイトル例です。

「債権管理に関するご通知」

「最終通告のお知らせ」

「債権譲渡に関するご案内」

「法的手続きに移行する旨の通知」

「債務整理のご提案」

これらの手紙が届いた場合、放置するのではなく、まずは内容を確認し、対応の準備を進めることが必要です。手紙に記載された連絡先に電話をする前に、弁護士や司法書士などの専門家に相談することで、冷静かつ適切な対応が可能となります。

自宅訪問を無視するとどうなる?

きらぼし債権回収からの手紙や電話を無視し続けると、次の段階として自宅訪問が行われることがあります。

債権回収会社は債務の回収を目的としており、債務者との対話を通じて解決を図ろうとします。しかし、自宅訪問で連絡が取れない場合や、訪問を拒否される場合には、以下のような対応が取られることがあります。

法的手続きへの移行

- 支払督促の申し立て

-

きらぼし債権回収は、裁判所を通じて「支払督促」を申し立てる可能性があります。これは、裁判所から債務者に対して支払いを求める正式な通知です。

- 訴訟提起

-

自宅訪問を無視した場合、債権回収会社は通常、債務の返済を求める訴訟を提起する手続きに進みます。訴訟の結果、判決が下されると、債務者は法的に返済義務を負うことになります。

- 強制執行(差押え)

-

判決が下されても支払いが行われない場合、給与や預貯金、資産などの差押えが行われる可能性があります。これにより、債務者の生活に大きな影響を与えることになります。

裁判を無視するとどうなる?

もし、きらぼし債権回収から裁判を起こされた場合に、これを無視してしまうと、さらに深刻な結果を招く可能性があります。裁判所からの通知(訴状や期日呼出状)を放置することは、債務者にとって非常に不利な状況を作り出します。

裁判を無視した場合のリスク

- 欠席判決が下される

-

裁判では、債務者が出廷しない場合でも、裁判は進行します。この場合、債権回収会社の主張がそのまま認められ、債務の全額返済を命じる判決が下されることが一般的です。

- 判決の確定

-

判決が確定すると、それに基づいて強制執行が可能になります。債務者が異議を申し立てることなく一定期間が経過すると、判決が正式に確定します。

- 強制執行(差押え)

-

判決が確定した後、債権回収会社は債務者の給与、預金、不動産などの資産を差し押さえることができます。特に給与差押えは日常生活に直結するため、非常に大きな影響を与える可能性があります。

- 信用情報への影響

-

裁判の結果、判決が下されたことが記録されると、債務者の信用情報に傷がつく可能性があります。これにより、ローンやクレジットカードの利用が制限されるなど、金融取引において不利益を被る場合があります。

きらぼし債権回収を時効援用で解決する

きらぼし債権回収からの連絡が届くと、不安や混乱を感じる方も少なくありません。しかし、一定の条件を満たしていれば、「時効援用」という法的手続きを活用することで、問題を解決できる可能性があります。

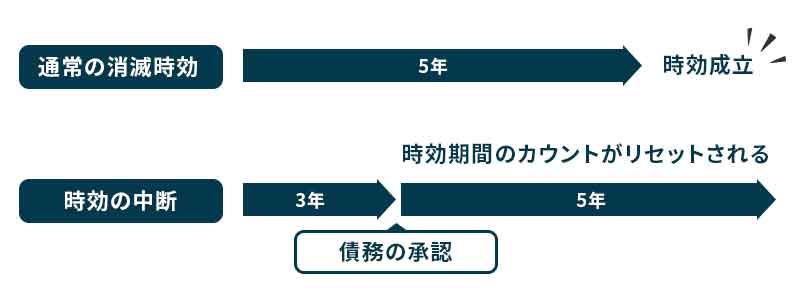

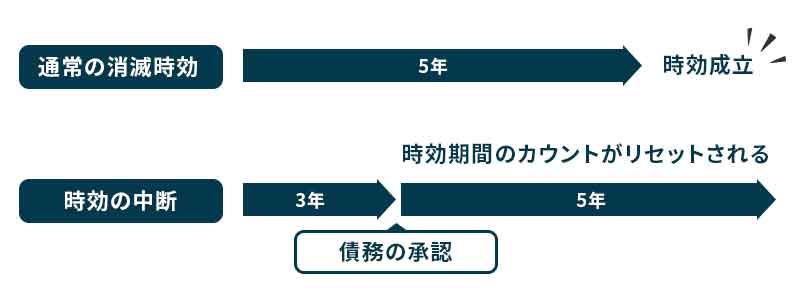

時効援用とは

「時効援用」とは、一定期間が経過した未払い債務について、法律が定めた条件を満たした場合に、債務者が返済義務の消滅を主張することを指します。日本の民法では、債権の時効が成立する条件を以下のように定めています。

①消滅時効期間の経過

一般的な消費者金融やクレジットカードの借金では、最終返済日から 5年経過すると消滅時効が成立します(ただし、商取引の場合は10年)。この期間中に債権者が回収行為を行わない場合に適用されます。

②時効援用の意思表示

時効が成立していても、債務者が「時効援用」を行わない限り、返済義務は消滅しません。つまり、時効援用は債務者が自ら行う必要があります。

時効援用ができる条件

- 最後の返済日から一定期間が経過していること

-

最終的な返済から5年以上が経過しているか確認しましょう。

- 債権者からの請求や差押えが行われていないこと

-

債権者が裁判所に支払督促を申し立てたり、強制執行を行った場合、時効が中断される可能性があります。

- 債務を認める行為をしていないこと

-

債権者に電話で応じたり、分割払いなどの約束をした場合、時効が中断されることがあります。

きらぼし債権回収からの連絡に対して、債務者が和解提案に応じることは一見すると問題解決への前向きな対応に思えるかもしれません。しかし、和解提案に回答することで、時効援用が難しくなるリスクがあることを理解しておくことが重要です。時効の成立を主張する権利を失ってしまう可能性があるため、和解提案への対応には慎重さが求められます。

和解提案に回答することで時効が中断する仕組み

法律上、以下の行為を行うことで時効は「中断」されます。これにより、時効援用を主張することができなくなります。

- 債務の承認

-

和解提案に応じて分割払いの計画を立てたり、「返済します」といった内容を伝えることで、債務を認めたとみなされます。この「債務の承認」によって、それまでの時効期間がリセットされ、新たに時効が進行し始めます。

- 部分的な支払い

-

和解提案に基づいて、少額でも支払いを行うと、それが債務を認めた証拠となり、時効中断の原因になります。

- 和解契約の締結

-

和解提案に応じ、書面での契約を交わした場合、その契約に基づいて返済義務が再確認されます。これにより、債務の存在が明確に認められ、時効援用が不可能となります。

- 和解提案を受けた際には、すぐに返答せず、内容を慎重に確認することが重要です。

- 法律の専門家(弁護士や司法書士)に相談し、時効援用が可能かどうかを判断してもらうことで、不利な決定を避けられます。

- 和解提案の書面や音声記録は、後々の証拠として使用される場合があるため、記録を残し、軽率な発言を控えることが大切です。

時効援用に失敗する可能性

時効援用は、一定の条件を満たせば債務の返済義務を消滅させる強力な法的手段ですが、適切に手続きを行わないと失敗するリスクもあります。特に、債権者であるきらぼし債権回収との交渉において、注意を怠ることで時効が成立しなかったり、手続きが認められないケースもあるため、慎重な対応が必要です。

時効援用に失敗する主な理由

- 時効期間が満たされていない

-

- 消滅時効が成立するには、最終返済日から原則 5年以上(商取引の場合は10年)の期間が経過している必要があります。

- 時効期間がまだ満たされていない状態で援用を主張しても、認められることはありません。

- 時効が中断している

-

時効は以下のような行為で中断します。

- 債務の一部支払い(例:少額でも返済した場合)

- 債務を認める発言(例:「返済します」などの意思表示)

- 債権者による裁判手続き(支払督促や訴訟など)

時効が中断すると、再び期間がリセットされ、援用の条件を満たさなくなります。

- 時効援用の手続きが不適切

-

時効援用は、適切な内容証明郵便を使用して債権者に意思表示を行う必要があります。書類の形式が不備であったり、内容に誤りがあると、援用が認められない場合があります。

- 債権者が時効の成立を争う

-

債権者側が時効の成立に異議を唱えた場合、裁判に発展する可能性があります。債権者が有効な請求行為を行った証拠を提示した場合、時効援用が認められないこともあります。

- 債務の種類や条件に誤解がある

-

税金や養育費など、一部の債務には消滅時効が適用されない場合があります。時効の起算点(期間の開始時点)について誤解がある場合も、援用が失敗する原因となります。

時効援用は非常に有効な解決策ですが、失敗するリスクも存在します。そのリスクを回避するためには、法律の専門家と連携し、慎重かつ迅速に対応することが不可欠です。不安がある場合は、まず信頼できる専門家に相談し、自分の状況に合った適切な対応を進めましょう。

時効援用をするとブラックリストに情報が載る?

「時効援用をするとブラックリストに情報が載るのでは?」という不安を抱く方は少なくありません。実際に、時効援用を行うことで信用情報に一定の影響が及ぶ可能性はありますが、必ずしも「ブラックリスト」に載るとは限りません。

ブラックリストとは?

まず、「ブラックリスト」という言葉は正確には法律上や制度上の正式な用語ではありません。これは、信用情報機関に記録された「延滞や債務整理などの事故情報」を指して、一般的に使われる表現です。信用情報機関は以下のような金融取引に関する情報を記録しています。

・借り入れ状況

・返済の履歴

・延滞や債務整理の有無

時効援用を行った場合の信用情報への影響

時効援用を行うと、以下のように信用情報に影響が及ぶ可能性があります。

- 債務不履行が記録される場合がある

-

時効援用をする前に延滞状態が続いていた場合、その延滞記録(事故情報)がすでに信用情報に登録されている可能性があります。この場合、時効援用自体が記録されるわけではありませんが、過去の延滞情報が残ることがあります。

- 時効援用で記録が消える場合もある

-

時効援用を成功させた後は、債権が消滅するため、債務そのものが信用情報から削除されるケースもあります。ただし、削除されるタイミングや範囲は信用情報機関や債権者によって異なります。

- 新たな信用取引に制限がかかる可能性

-

時効援用を行った事実が信用情報に直接記録されることはありませんが、債権者や金融機関によっては、今後の取引で警戒される可能性があります。

ただし、過去の延滞情報がすでに登録されている場合、その影響が一定期間残る可能性があります。信用情報への影響を最小限に抑えるためにも、時効援用を行う際には正確な情報を把握し、慎重に対応することが大切です。

本人が亡くなっている場合はどうする?

債務者本人が亡くなっている場合でも、きらぼし債権回収から連絡が来ることがあります。このようなケースでは、相続や保証に関する法律の適用を理解し、適切な対応を取る必要があります。債務者の死亡によって債務が自動的に消滅するわけではなく、特に相続人や連帯保証人に影響が及ぶ可能性があるため、注意が必要です。

債務は相続される

債務者が亡くなった場合、その債務は原則として相続人に引き継がれます。具体的には、亡くなった人の財産(遺産)と同時に、負債も相続の対象となります。ただし、相続人は以下の選択肢を持っています。

- 単純承認

-

財産と負債の両方を引き継ぎます。引き継いだ債務については、相続人が返済義務を負います。

- 限定承認

-

財産の範囲内で負債を返済します。財産を超える負債については支払い義務を免れることができます。

- 相続放棄

-

相続そのものを放棄し、財産も負債も引き継ぎません。これにより、債務返済の義務を免れることができます。

相続放棄を希望する場合は、相続開始を知った日から3か月以内に家庭裁判所に申請を行う必要があります。

連帯保証人になっている場合

債務者本人が亡くなっている場合、連帯保証人がいる場合はその人に返済義務が移る可能性があります。連帯保証人は、債務者と同等の返済義務を負うため、以下の点に注意が必要です。

- 相続に関係なく保証債務が存続する

-

連帯保証人の義務は、債務者本人の死亡や相続放棄によって解除されるわけではありません。債権者は連帯保証人に対して債務全額の返済を請求する権利を持っています。

- 時効援用の検討

-

連帯保証人も、条件が揃えば時効援用を行うことで返済義務を免れることが可能です。ただし、時効が中断している場合や、保証債務に対する法的手続きが進行中の場合は、援用が認められない可能性があります。

- 和解交渉を行い、分割払いなど現実的な返済計画を立てる

- 債務整理を検討する(任意整理や自己破産など)

債務者本人が亡くなっている場合、債務の相続については慎重に対応する必要があります。特に、連帯保証人がいる場合は、保証債務が引き継がれるため、別途対応が求められます。相続や連帯保証に関する問題は複雑な法律が関わるため、専門家(弁護士や司法書士)に相談しながら進めることを強くおすすめします。

無料相談する

\ 時効援用のプロが解決 /